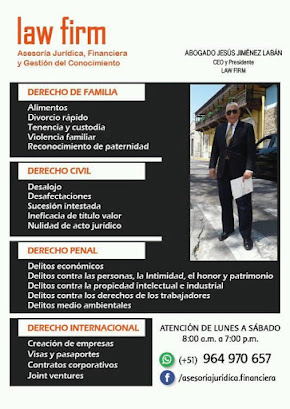

JESUS JIMENEZ LABAN

Si buscamos que un banco nos preste dinero para financiar una operación de exportación –sea para pre-embarque o post-embarque- tenemos que dar seguridad de que tenemos los documentos en regla y generar convicción de que nuestro negocio funciona. Ningún banco va a soltar su plata si antes no se asegura bien, por los menos con el contrato de compra venta, la orden de compra y la carta de crédito.

Puede ocurrir que el exportador trabaje con un banco distinto al banco corresponsal del importador. Este tercer banco necesita de una carta compromiso del banco corresponsal en Peru, entidad en la que el importador ha abierto una carta fianza al exportador para asegurar la operación.

No es fácil convencer al banco con estos tres documentos si es que estos no están bien hechos. Por eso, el la normatividad vigente puede garantizar al pequeño empresario de una PYME con SERPYMEX, que administra COFIDE a través de SECREX. La otra mitad está formada por los documentos antes mencionados para su evaluación bancaria, según explica con propiedad Jacob Guzman, jefe de negocios de Comercio Exterior, Interbank.

Solo entonces, el banco podría soltar el dinero para financiar la operación de comercio exterior.

Pero como vivimos en un mundo en el que a veces damos palos de ciego –porque hacemos negocios con gente que nunca llegamos a conocer- el banco sabe que tiene que protegerse –para lo cual está unido a una cadena de supervisoras en el exterior- contra dos tipos de negocios en los cuales no alcanza al exportador responsabilidad solidaria. Por ejemplo, -siguiendo la misma fuente- el riesgo crediticio cuando se declara en quiebra y el riesgo operativo cuando la empresa desaparece del mapa y no hay a quien cobrarle.

En cambio, sí le alcanza responsabilidad al pequeño exportador por el riesgo comercial que se da, por ejemplo, de incumplimiento de entrega de las mercancías dentro de los plazos de entrega previamente pactados. Esto pasa con frecuencia entre los iniciados cuando pactan comercialmente con el importador que un container de panetones llegará a puerto de destino en Diciembre con motivo de navidad, pero llega a destiempo en el mes de marzo.

A mi modo de ver este escenario –en el que el banco está muy atento a los documentos- se repite cuando el exportador usa el factoring como instrumento de financiamiento rápido. En los negocios de exportación el plazo de los contratos se pacta a 180 días, por lo general. Incluso, los productos perecibles –productos agrícolas- el importador demora para pagar por lo menos hasta que el importador termine de vender en la cadena de tiendas lo que compra, según las experiencias expuestas en los talleres de exportación.

Si el exportador, después de chequear minuciosamente su margen de ganancia final, puede usar el factoring, instrumento que le asegura plata liquida y el cumplimiento de obligaciones con proveedores, ahorrando costos financieros. El factoring adelanta el pago contra el importe de la factura hasta en un 65 por ciento-salvo excepciones-, de manera que el resto tiene que esperar hasta que el importador pague la totalidad.

MUY BUEN COMENTARIO AMIGO ME DISTES OTRO ANGULO DE VER LOS NEGOCIOS INTERNACIONALES

ResponderEliminar